建议成立独立性的证券业、期货业、资产管理业及虚拟资产业发展自律组织

|

中华人民共和国香港特别行政区政府 |

|

|

|

财经事务及库务局 |

|

|

|

香港添马添美道二号政府总部二十四楼 |

|

|

建议成立独立性的证券业、期货业、资产管理业及虚拟资产业发展自律组织

尊敬的许正宇局长、陈浩濂副局长:

本会于2023年7月15日曾致函[1] 贵局有关题述一事,概述了现时香港金融市场业界发展重心太过偏重于监管,却没有维护业界整体发展的机构,建议需要发展改革。香港回归祖国27年至今依然是中国地区中最开放的金融城市,但面对国际形势以及金融科技发展变化,本会作为业界一份子有感香港作为国际金融中心然而近年市场表现落后于亚洲其他地区,故本会过去一年曾经外访多个证券业界组织进行研究和分析,现再就题述事宜向 贵局致函提出更多补充意见。

本会发现到,包括我国在内,世界不少经济发达地区均设有法定半官方业界自律机构,专注业界发展和维护市场生态。故此本会认为,香港可以参考类似方式,由行业持份者组成「以业界发展为本」为其核心功能的自律机构(下称:「自律机构」),于推动业界良性竞争生态、协调发牌数量、审核广告、倡议提升券商公司治理水平等范畴负责制定及实施商业行为规则,旨在为业界整体可以长远健康发展,提升香港证券市场于环球市场竞争力,巩固其国际金融中心地位。监管方面,证监会发牌科的权力亦需设置在自律机构,而其他对市场的监管权力则维持不变。

具独立性的会员自律组织模式利用两种方式扶植有竞争力的证券市场:首先,加速业务的聚焦,缓解证券交易所和监管机构的部分监管职责,使其更具有竞争力,并促使证券交易所能够专注于业务发展;其次,提供一个相对中立的自律机构,监管整体市场及中介机构,扶植一个可持续发展的市场环境下进行良性竞争,尽量减低试错成本,减少非必要的内部虚耗和推动发展时间的机会。

以下是世界各地证券业几个较为常见的监管模式分类,以及证券主管机构(在此定义等同或包含监管机构)和自律组织(在此定义等同或包含自律机构)之间的权力和分工参考[2]:

1. 法定监管模式(Statutory Model)

证券主管机构负责全部证券市场监管业务,而证券主管机关通常仅赋予自律组织非常有限的市场监管职责,这些地方包括:香港证券及期货事务监察委员会 (香港证监会)、法国 Autorite des marches financiers、英国 Financial Services Authority和大多数欧盟国家。

2. 有限责任制证券交易所的自律组织(Limited Exchange Model)

证券主管机构负责大部份主要证券市场监管业务,其中证券主管机构赋予证券交易所执行某些特定监管功能,以联繫证券市场的运作,及监管及上市业务,这些地方包括:香港交易所、新加坡证券交易所(Singapore Exchange, SGX)、瑞典斯德哥尔摩纳斯达克(OMX)、美国纽约证券交易所(New York Stock Exchange, NYSE)。

3. 自主性较强的自律组织(Strong Exchange Model)

证券主管机构负责重要的证券市场监管业务,其中证券主管机构赋予证券交易所执行超出其原一般运作的监管功能,例如监管其会员的商业行为,这些主要国家包括:日本东京证券交易所 (Tokyo Stock Exchange, TSE)与大阪证券交易所 (Osaka Stock Exchange, OSE)、马来西亚证券交易所 (Bursa Malaysia, BM)、美国芝加哥商品交易所(Chicago Mercantile Exchange, CME)。

4. 独立性的自律组织(Independent Model)

证券主管机构仍负责基本证券市场监管的业务,惟证券主管机构广泛地赋予自律组织相当的独立性,亦即自律组织不仅是市场运作的会员组织,而且必须执行较广泛的监管功能,这些地方包括:中国证券业协会 (Securities Association of China, SAC)、中国台湾证券商业同业公会(Taiwan Securities Association, TWSA)、美国金融业监管机构(Financial Industry Regulatory Authority, FINRA)、美国国家期货协会 (National Futures Association, NFA)、加拿大投资业监管组织 (Investment Industry Regulatory Organization of Canada, IIROC)与加拿大共同基金交易协会 (Mutual Fund Dealers Association, MFDA)、日本证券交易协会 (Japan Securities Dealers Association, JSDA)、韩国金融投资协会 (Korea Financial Investment Association, KOFIA)。

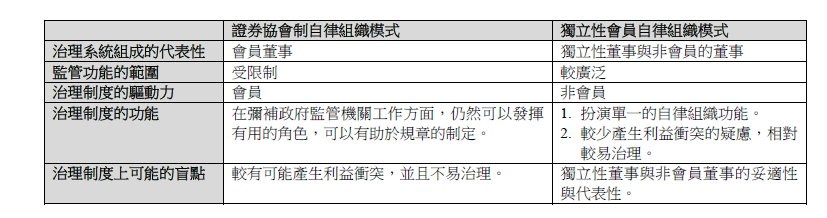

除了上述四类独立性的自律组织中,证券协会制的自律组织模式是一种世界较少发展的模式,虽然证券协会亦制定标准或特定证券市场活动的规则,但基本上这些证券协会的功能主要为业界发声且不具有实际制定行业规则的法律权力,而且证券协会的运作主要是由会员驱动的模式,例如本会香港证券及期货专业总会 (Hong Kong Securities and Futures Professionals Association, HKSFPA)、国际资本市场协会(International Capital Market Association, ICMA)、巴西金融与资本市场协会(Brazilian Financial and Capital Markets Association, ANBIMA)。综上所述,即使是政府法定监管模式下的证券业组织协商亦可能在制定标准中扮演重要角色,例如法国金融市场协会 (French Association of Financial Markets, AMAFI)。

世界各地主要自律组织监管模式剖析图

|

政府组织集权化的程度 |

|

|||

|

|

|

证券主管机构的职责 |

自律组织的职责 |

例子 |

|

负责全部证券市场监管业务。 |

仅赋予自律组织非常有限的市场监管职责。 |

香港证监会、法国AMF、英国FSA、和大多数欧盟国家。 |

|

|

负责大部份主要的证券市场的监管业务。 |

赋予证券交易所执行某些特定监管功能,以联繫证券市场的运作。 |

港交所、新加坡SGX、瑞典OMX、美国NYSE。 |

|

|

负责重要的证券市场监管业务。 |

赋予证券交易所执行超出其一般市场运作监管功能,例如包括监管有关会员的商业行为。 |

日本TSE和OSE,马来西亚BM、美国CME。 |

|

|

负责基本证券市场监管的业务。 |

主管机构广泛地赋予自律组织相当的独立性,亦即自律组织不仅是市场运作者的会员组织,而且必须执行较广泛的监管功能。 |

中国SAE、中国台湾TWSA、美国FINRA和NFA、加拿大IIROC及MFDA、日本JSDA、韩国KOFIA。 |

|

|

强烈依赖自律组织的程度 |

|

|||

自律组织监管不同分类模式之利弊与限制性一览分析表

|

|

优点 |

缺点 |

限制性 |

|

|

|

政府法定监管模式亦透过严格限制证券交易所监管活动的范围,将证券交易所业务与监管相关活动之间的利益衝突降至最低,但无论如何,在这种模式下的证券交易所仍然具备交易及上市规章,而且通常对监管交易(市场监督)具有某些职责。 |

|

|

|

某些主管机关相信,鑑于既有完善监管业务的优势,证券交易所应该承担某些市场监管的职责。 |

|

|

|

容易造成政府监管机关疏于控制琐碎的规范以及疏于对市场与会员公司日常业务的监督。 |

|

|

|

|

结论:建议证券协会制的自律组织模式

如对此信函之内容有任何查询,欢迎随与本人联繫(电话: ;电邮: @hksfpa.org)。

敬祝

安康

香港证券及期货专业总会

会长

陈志华 谨启

2024年4月22日

[1] 检讨及完善证券业、期货业、资产管理业及虚拟资产业发展及监管架构意见书

https://www.hksfpa.org/tc/detail-page/id/113

[2] 《合理区隔证券商自律、他律与公司治理间监理机制》(郭土木教授、冯震宇教授、娄天威副教授及其研究员团队,2013)

2024-04-22 香港电台 一桶金财经新思维|证券总会陈志华:设独立公会发展市场

2024-04-22 经济日报 金融中心|证券及期货专业总会倡建自律组织 推动行业发展 (相片)

2024-04-22 东方日报 港证券及期货专业总会倡设半官方机构推动业界发展 (相片)

2024-04-22 明报 证券及期货专业总会建议成立具独立性的业界发展自律组织 (相片)

2024-04-22 AASTOCKS 香港证券及期货专业总会建议成立自律组织 (相片)

2024-04-22 信报 证券及期货专业总会倡成立自律组织 (相片)

2024-04-22 香港01 证券及期货专业总会致函政府 吁设独立证券及期货业发展自律组织 (相片)

2024-04-22 橙新闻 陈志华|提升证券业竞争力 可从监管制度入手 (相片)

2024-04-23 信报 证券期货总会倡设自律组织 (相片)